Новости

Лидеры агрорынка расширили посевы. Посевная площадь 25 крупнейших агрохолдингов приблизилась к 8 млн гектаров

07.10.2019

Аграрии ждут субсидии на ввод залежных земель

Фото: Легион-Медиа

Общая посевная площадь в России под урожай 2019 года увеличилась на 0,4%, или примерно 300 тыс. га, относительно 2018-го. В том числе на долю сельхозорганизаций пришлось 53 млн га, что на 300 тыс. га меньше, чем было в прошлом году, следует из данных Росстата. В отличие от отрасли в целом, участники рейтинга показали позитивную динамику: посевы 25 лидеров рынка увеличились почти на 10%, достигнув примерно 7,9 млн га — то есть около 10% от показателя всех хозяйств России или 15% — сельхозорганизаций. В прошлом году доля топ-25 составляла 9% и 13,5% соответственно. «Входной билет» рейтинга вырос со 107 тыс. га до 142 тыс. га. При этом если для прошлого списка в лонг-лист включались и рассматривались компании, чей земельный банк превышает 150 тыс. га, то сейчас планка была понижена до 140 тыс. га.

В топ-5 есть изменения

На первую позицию рейтинга вернулся холдинг «Продимекс», который в прошлом году был на четвертой строчке. Однако в ходе подготовки топ-25 2019 года выяснилось, что в 2018-м компания сообщила неполные данные по своим посевам: не были учтены площади «Агрокультуры», недавно вошедшей в группу компаний. То есть в предыдущем рейтинге «Продимекс», очевидно, должен был быть на втором или даже первом месте. Всего в год холдинг обрабатывает от 750 тыс. га до 800 тыс. га в зависимости от севооборотов, а официальный земельный банк группы превышает 800 тыс. га. Также компания постоянно проводит сделки с землей для оптимизации работы, рассказывает заместитель гендиректора «Продимекса» Вадим Ерыженский. «Рынок земель в основных сельскохозяйственных регионах, где мы присутствуем, давно сложился, бесхозной земли нет. Если есть потребность в расширении земельного банка, то по бросовым ценам участки уже не продаются, — отмечает он. — Сформировался цивилизованный рынок земли сельхозназначения, поэтому где-то мы покупаем, где-то меняемся участками, где-то продаем».

«Мираторг», занимавший первую строчку в прошлом рейтинге, сейчас опустился на вторую позицию. Однако компания снова не уточнила размер посевной площади, и, как и в 2018 году, указан оценочный показатель в 700 тыс. га. Из пресс-релизов холдинга известно, что в этом году он увеличил размер окультуренных сельхозугодий в Брянской, Орловской, Калужской, Тульской и Смоленской областях на 8% до 481 тыс. га. В Курской области под зерновые и бобовые (в частности, сою) компания планировала отвести 71,5 тыс. га. В Калининградской области травы для сена и сенажа, а также кукурузу на силос предполагалось посеять на 18 тыс. га. Планами посевной кампании этого года в Белгородской области «Мираторг» не делился. Актуальный размер земельного банка холдинг также не сообщает, однако эксперты оценивают его на уровне 1 млн га. В рейтинге крупнейших землевладельцев, который составляет консалтинговая компания BEFL, в мае этого года приводился именно такой показатель. Посевы «Мираторга» вполне могут отличаться от оценочных 700 тыс. га: стоит учитывать, что в структуре земель компании много культурных пастбищ, в том числе с многолетними травами. То есть площадь, на которой велся сев осенью 2018-го — весной 2019 года, может быть меньше фактически засеянных земель.

«Агрокомплекс» им. Н. Ткачева формально переместился со второй на третью строчку. Однако, учитывая, что в прошлом году «Продимекс» должен был быть выше, его позиция, по всей видимости, не изменилась. В прошлом топ-25 у холдинга был указан оценочный показатель по посевам. Сейчас компания возделывает агрокультуры на 620 тыс. га в Краснодарском и Ставропольском краях, Ростовской области и Адыгее. Земельный банк холдинга достиг 670 тыс. га, уточнил его гендиректор Евгений Хворостина. Компания выращивает зерновые (пшеница, ячмень, кукуруза, рис), технические (сахарная свекла, подсолнечник, соя, рапс), кормовые агрокультуры, причем постоянно экспериментирует и пробует сеять что-то новое. «Хотя у нас есть базовые агрокультуры, догмы не существует, мы все время смотрим в сторону экономики и подбираем оптимальные», — говорит Хворостина.

Четвертую строчку занимает группа «Русагро», увеличившая посевную площадь примерно на 16 тыс. га до 557 тыс. га. При этом общий земельный банк под ее контролем сократился с 675 тыс. га до 652 тыс. га. Рост посевов связан с включением в севооборот 46 тыс. га земли, арендуемой у холдинга «Солнечные продукты» в Саратовской области, это позволило частично компенсировать выбытие неэффективных полей, поясняет компания. Посевы зерновых агрокультур остались примерно на уровне прошлого года — 253 тыс. га (-1 тыс. га) и 88 тыс. га (-1 тыс. га), тогда как площади под соей выросли на 27 тыс. га до 175 тыс. га, под подсолнечником — на 14 тыс. га до 38 тыс. га. Поскольку компания отказалась от выращивания гороха, посевы прочих агрокультур снизились на 22 тыс. га, составив лишь 4 тыс. га.

Замыкает первую пятерку холдинг «Волго-Дон АгроИнвест» (ВДАИ) Алексея Кукуры, правда, с оценочным показателем. Компания не ответила на запрос, ее сайт находится в разработке. Согласно данным BEFL, земельный банк холдинга не изменился и составляет 452 тыс. га. Однако представители экспертного пула, участвовавшие в подготовке рейтинга, говорят, что компания покупала новые земли, и теперь их площадь в целом достигает около 600 тыс. га. Посевную площадь ВДАИ они оценили на уровне 510 тыс. га. В прошлом рейтинге компания была седьмой.

Как составлялся рейтинг

Критерием отбора потенциальных участников рейтинга был размер земельного банка — от 140 тыс. га, согласно открытым данным, оценкам экспертов и списку консалтинговой компании BEFL. Рассматривались только те производители, у которых есть активы в европейской части страны. Компании, работающие лишь за Уралом, не были предметом отдельного анализа. Также не учитывались земли, которые целиком находятся на балансе или под операционным контролем банков, других финансовых организаций и государственных структур. Агрохолдингам из лонг-листа были направлены запросы с просьбой уточнить объем земельного банка и посевную площадь (без учета паров и естественных пастбищ). Также компании опрашивались по телефону. Кроме того, учитывалась информация с их сайтов, если была понятна дата актуализации информации, отчетности, материалов СМИ. Компании, которые не ответили и не уточнили показатели, анонимно оценивал пул экспертов — поставщики решений и средств производства (техники, семян, агрохимии, удобрений и др.), которые имеют представление о растениеводческом бизнесе своих клиентов. В зачет бралось среднее арифметическое их оценок. Рейтинг не претендует на безоговорочную полноту данных и допускает, что на рынке есть и другие крупные игроки, по тем или иным причинам не попавшие в анализ. Также «Агроинвестор» не исключает, что некоторые компании и эксперты могли ошибочно дать информацию по размеру пашни, а не посевной площади.

Рекордный рост «ЭкоНивы»

С пятой на шестую строку переместился холдинг «Доминант», не ответивший на запрос. Компания по-прежнему остается крайне закрытой для СМИ, сайта у холдинга нет, доступной для анализа консолидированной отчетности — тоже. Посевы, как и в предыдущих двух рейтингах, оценены в 400 тыс. га, правда, согласно списку BEFL, у «Домината» 320 тыс. га сельхозземель. Не исключено, что реально в управлении или пользовании больший банк. «Доминант» работает в Липецкой, Воронежской, Тульской, Тамбовской областях, в Краснодарской и Алтайском краях. У холдинга семь сахарных заводов, четыре молокоперерабатывающих завода, более 20 сельскохозяйственных предприятий, шесть элеваторов.

С 11-го на седьмое место переместилась «ЭкоНива», крупнейший в России производитель молока-сырья. Холдинг стал лидером по динамике роста: его земельный банк по сравнению с сентябрем 2018-го увеличился с 460 тыс. га до 589 тыс. га, посевная площадь — с 240 тыс. га до 379 тыс. га. Разницу между размером земельного банка и посевов коммерческий директор компании Сергей Ляшко объясняет в том числе сделками внутри года, также большую долю занимают естественные пастбища и неудобья (86 тыс. га), под парами в этом году 66 тыс. га. Больше всего земли у «ЭкоНивы» в Воронежской области — 148 тыс. га (засеяно 110 тыс. га), на втором месте — Рязанская область (94 тыс. га, в том числе 76 тыс. га под посевами), на третьем — Новосибирская область (87 тыс. га и 54 тыс. га соответственно). Компания постоянно экспериментирует с севооборотом с уклоном в производство кормов для КРС, например, пробует выращивать чечевицу, нут, новые травосмеси.

Восьмую позицию сохранил «Био-Тон». Сейчас у холдинга 422,5 тыс. га в Самарской, Ульяновской и Саратовской областях. Под урожай этого года на 358 тыс. га были посеяны озимая и яровая пшеница, ячмень, гречиха, нут, горох, кукуруза, подсолнечник. «Набор агрокультур по сравнению с предыдущим годом не изменился, как и севооборот: у нас четырехпольная система», — уточняет гендиректор компании Ирина Логачева. В прошлом году в это время у компании было 382 тыс. га, посевы составляли 333 тыс. га. По словам Логачевой, холдинг предполагает и дальше планомерно увеличивать земельный банк и расширять посевные площади.

На девятом месте находится принадлежащий АФК «Система» агрохолдинг «Степь». В прошлом рейтинге он был 15-м, но тогда показатель рассчитывался без компании «РЗ Агро», которой «Система» владеет совместно с семьей Луи-Дрейфус. Однако в своей отчетности корпорация объединяет эти активы, на сайте «Степи» также указан общий земельный банк двух компаний — 412 тыс. га. Поэтому для рейтинга «Агроинвестор» принял решение тоже оценивать их совместно. Правда, ни «Степь», ни АФК «Система» на запросы не ответили, поэтому представлен оценочный показатель в 350 тыс. га.

Далее идет ГК АСБ, также не ответившая на запрос. По данным BEFL, земельный банк группы составляет 300 тыс. га, однако средняя оценка экспертов по посевной площади — 350 тыс. га. Этим летом входящая в структуру холдинга «Юго-Восточная агрогруппа» приобрела более 9 тыс. га в Пензенской области на торгах у признанной банкротом московской «Дедал Групп». Стоимость сделки составила 133,6 млн руб., или около 15 тыс. руб. за 1 га.

Вторую десятку открывает «Авангард-Агро», засеявший под урожай 2019 года 315,6 тыс. га. В предыдущем рейтинге компания была девятой с 309 тыс. га посевов. Холдинг остается неизменным лидером по качеству и объему раскрытия информации о растениеводческом бизнесе на своем сайте. Там почти в режиме реального времени можно отслеживать ход всех полевых работ, в том числе в разрезе отдельных регионов или агрокультур, сравнивать динамику по годам, анализировать изменение прямых затрат на производство, сопоставлять плановые и фактические показатели и многое другое. Под урожай этого года у «Авангард-Агро» было посеяно 128,4 тыс. га пшеницы (в основном озимой), почти 112,9 тыс. га ячменя, 46,9 тыс. га подсолнечника, 18,4 тыс. га кукурузы на зерно, 5,5 тыс. га сахарной свеклы и 5,2 тыс. га прочих агрокультур. Общая площадь сельхозугодий холдинга составляет 389,5 тыс. га.

На 12-м месте — холдинг «Василина» (работает в Самарской, Саратовской и Оренбургской областях), возделывающий около 280 тыс. га. В том числе примерно 36 тыс. га было занято озимыми. Под урожай 2020 года компания рассчитывает засеять ими около 50 тыс. га, ранее делился планами вице-президент компании Николай Бобошко.

13-ю строчку занимает «Красный Восток Агро». У холдинга около 300 тыс. га пашни в Татарстане, Тамбовской и Ульяновской областях, посевные площади сохраняются примерно на одном уровне в 255 тыс. га (плюс-минус 1-2%). «Компания старается засевать и оставлять под парами одинаковую площадь, поскольку структура уже сбалансирована и выровнена, — говорит основатель компании Айрат Хайруллин. — Правда, постепенно вводятся в оборот залежные земли, их у „КВ Агро“ примерно 4 тыс. га, в основном в Тамбовской области. Они заросли лесом еще в начале 1990-х и достались при выкупе паев». Почти вся земля компании оформлена в собственность, небольшая площадь находится в аренде на 49 лет, тогда как паевых участков осталось очень мало, обращает внимание Хайруллин. В этом сезоне компания начала выращивать чечевицу и горчицу, также районирует сою, добавляет он.

Работающий в Краснодарском крае концерн «Покровский» за год увеличил земельный банк с 210 тыс. га до 240 тыс. га, а посевную площадь — со 190 тыс. га до 210 тыс. га. В рейтинге он поднялся с 19-го на 14-е место. Расширение площадей произошло за счет как покупки, так и аренды участков, уточнил управляющий агробизнесом концерна Станислав Кашуба. «Мы в стадии подписания договоров о приобретении еще около 5-6 тыс. га, уже этой осень планируем вести на этой земле озимый сев, — говорит он. — В этом году никаких революционных изменений севооборота у нас не было, единственное, увеличили площади под сахарной свеклой, чтобы обеспечивать сырьем три своих сахарных завода, а также сои. Кроме того, стали выращивать больше крупноплодного подсолнечника».

Татарстанский холдинг «Агросила» занял 15-е место с посевами 205,3 тыс. га. В прошлом году он был 13-м с 234 тыс. га, однако при подготовке этого рейтинга обнаружилась неточность: под урожай-2018 компания засевала 213,4 тыс. га и должна была быть на 16-м месте. В этом году озимая пшеница на полях компании занимала 48,9 тыс. га, яровая — 18,4 тыс. га, ячмень — 39,5 тыс. га, сахарная свекла — 28 тыс. га, подсолнечник — 15,2 тыс. га, рапс — 12,9 тыс. га, кукуруза на зерно — 5 тыс. га, на силос — 9,1 тыс. га. Также в структуре севооборота есть гречиха, горох, соя, нут, горчица, многолетние травы. Холдинг планирует собрать 452,3 тыс. т зерна, плановая урожайность составляет 39,9 ц/га, однако в начале сентября аграрии вышли на уровень 44,23 ц/га, рассказала представитель компании.

На юге засевается почти вся земля

Фото: «Ростсельмаш»

Кому не хватило посевов

В лонглист рейтинга был включен ряд компаний, которые в итоге не попали в топ-25. Так, например, у принадлежащего сингапурской группе Olam холдинга «Русмолко», согласно списку BEFL, 156 тыс. га земли. Представитель компании подтвердил эту цифру и уточнил, что посевная площадь в этом году составила свыше 68 тыс. га, увеличившись по сравнению с 2018-м на 9,5 тыс. га. Этого мало, чтобы попасть в число лидеров по посевам. «Растениеводческое направление «Русмолко» тесно связано с развитием проектов в молочном животноводстве. В компании сформирован замкнутый цикл, включающий производство, хранение и переработку зерна для обеспечения КРС кормами собственного производства», — говорит представитель холдинга. «Русмолко» выращивает зерновые, зернобобовые, кормовые и технические агрокультуры. В 2019 году с 5,3 тыс. га до 7,2 тыс. га увеличились посевы многолетней люцерны, с 2,9 тыс. га до 7,5 тыс. га выросли площади под кукурузой на зерно и корнаж. Кроме того, более чем в два раза увеличились площади под пивоваренный ячмень и свыше чем на 25% площадь посевов сахарной свеклы. «Это обусловлено растущим спросом и выгодной ценовой ситуацией на рынке», — поясняет представитель компании.

У работающего в Самарской и Саратовской областях холдинга «Зерно Жизни» (СИНКО), по данным BEFL, 140 тыс. га. Директор компании Андрей Зорин уточнил, что земельный банк — 131 тыс. га земли, посевная площадь под урожай этого года составила 116,5 тыс. га. У холдинга есть планы расширения до 200 тыс. га, однако сроки их реализации прогнозировать невозможно, говорит топ-менеджер. «Сложно подобрать крупные массивы подходящих земель, удобно прилегающие участки, тем более что нас интересует только покупка в собственность или долгосрочная аренда, — комментирует он. — Хотя земельный рынок развивается, становится более понятным, но пока он все же неустойчивый, еще не сформировался, поэтому есть сложности в том числе из-за некоторой «дремучести» продавцов и покупателей».

Один из участников экспертного пула посоветовал внести в лонглист фонд AVG Capital Partners, сказав, что у него около 150 тыс. га земли, хотя, по данным BEFL, меньше 140 тыс. га. Основные активы фонда сосредоточены в Башкортостане, к 1 августа у «Башкир — Агроинвест» было 118,1 тыс. га земли, из которых 87,7 тыс. га — пашня, 19,7 тыс. га — сенокосы и пастбища. Посевная площадь под урожай-2019 составила 72,6 тыс. га. Основные возделываемые агрокультуры: сахарная свекла, пшеница, ячмень и зернобобовые, уточнила представитель компании.

«С учетом характеристик конкретных полей, их удаленности от сахарного завода, элеваторов, объектов животноводства, а также возможности чередования агрокультур вся площадь предприятия поделена на два севооборота: свекловичный и технический, — рассказывает она. — «Башкир — Агроинвест» является сырьевой базой для «Чишминского сахарного завода», также входящего в AVG, и комбикормового производства «Давлекановского КХП №1». У компании есть планы по расширению посевных площадей в районах присутствия, при этом ситуация на земельном рынке Башкортостана с точки зрения соотношения спроса и предложения сложная, продолжает представитель AVG. По ее словам, свободного рынка земель сельхозназначения в республике нет, поскольку все земли обрабатываются, а те, которые не обрабатываются, либо не пригодны для использования, либо требуют значительных вложений в рекультивацию и введение их в оборот. «Исторически в регионе наиболее распространена сдача сельхозземель в аренду, чем их прямая продажа», — добавляет она. Кроме башкирских активов у AVG есть хозяйство «Изобилие», которое выращивает сою и кукурузу с применением системы орошения на 6,7 тыс. га в Ставропольском крае. Тем не менее, по сумме посевов фонд не преодолел планку для включения в рейтинг.

Новый участник и падение «Иволги»

На 16-й позиции находится еще один представитель Татарстана — холдинг «Ак Барс» с оценочным показателем 190 тыс. га. Компания не ответила на запрос, актуальных данных на ее сайте нет. При этом два человека, знакомые с работой холдинга, рассказали, что, судя по всему, он планирует постепенно выходить из агробизнеса и концентрироваться на других направлениях деятельности — по их данным, земельный банк и посевная площадь компании сокращаются. Один из поставщиков средств производства добавил, что, видимо, дела у холдинга идут не очень хорошо: «Ак Барс» давно должен ему довольно крупную сумму.

«АгроТерра» заняла 17-е место с оценочными посевами на уровне 180 тыс. га. Хотя по сравнению с рядом других агрохолдингов компания в целом достаточно открытая для общения, тем не менее она традиционно не раскрывает данные по посевной площади, размеру земельного банка

ГАП «Ресурс» стала 18-й, правда, в этот раз с оценочным показателем в 175 тыс. га. Компания не смогла уточнить размер посевов из-за нюансов внутрикорпоративного согласования данных. Поскольку ее земельный банк не изменился, как следует из данных сайта, то можно предположить, что и посевы остались примерно на уровне прошлого года.

На 19-й строчке расположилась группа «Черкизово», которая под урожай-2019 засеяла 174,8 тыс. га. Учитывая, что с «Ресурсом» их разделяет лишь 0,2 тыс. га и у последнего указан оценочный показатель, возможно, «Ресурс» должен быть 19-м, а «Черкизово» 18-й. В прошлый раз компания была на 16-й позиции с 205 тыс. га, однако сейчас при уточнении данных оказалось, что тогда ошибочно в зачет были включены пары, а посевы занимали 165,5 тыс. га, так что компания должна была занять 20-е место. Земельный банк холдинга вырос до 300 тыс. га. «Ранее мы декларировали 287 тыс. га. Небольшой прирост произошел за счет покупок в Липецкой и Пензенской областях», — прокомментировал главный аналитик компании Андрей Дальнов.

В структуре посевов значительнее всего — на 10,4 тыс. га или 46% почти до 33,3 тыс. га увеличились площади, занятые яровой пшеницей, тогда как посевы озимой уменьшились на 4,6 тыс. га. Тем не менее в севообороте преобладает именно последняя — около 50,8 тыс. га. Также в этом году группа нарастила производство кукурузы, расширив площади под ней на 40% до 12,2 тыс. га. В процентном выражении больше всего увеличились посевы рапса — почти в 3,7 раза до более чем 1 тыс. га. Подсолнечник занял 33,1 тыс. га — на 5% больше, чем в прошлом году, площади под ячменем почти не изменились, составив 13,8 тыс. га (+1%). Посевы сои прибавили 11% до 24,5 тыс. га. Площадь земли под паром снизилась с 44,7 тыс. га до примерно 41 тыс. га, таким образом, в целом в этом году в обработке у «Черкизово» было 215,8 тыс. га. «Часть земель по тем или иным причинам не используется. Сейчас оценивается возможность введения этих земель в севооборот», — говорит Дальнов. При этом компанию интересует дальнейшее расширение земельного банка. В первую очередь группу привлекают участки, примыкающие к землям, которые уже ей принадлежат, а также отдельные участки от 5 тыс. га. Это связано с особенностями использования большой техники, поясняет он.

На 20-е место опустился «Иволга-Холдинг», в прошлый раз бывший 12-м. Его посевная площадь, оценочно, снизилась с 240 тыс. га до 159 тыс. га. Связаться с компанией и направить ей запрос не удалось. Минсельхоз Оренбургской области в ответ на запрос «Агроинвестора» сообщил, что у холдинга в регионе осталось 190,9 тыс. га, под урожай этого года было засеяно 144,4 тыс. га. Больше всего — 75,2 тыс. га — занимали яровые зерновые и зернобобовые, в том числе на пшеницу пришлось 61,6 тыс. га. На 34,6 тыс. га выращивались кормовые агрокультуры, 20,4 тыс. га было отведено под подсолнечник. Также в структуре севооборота есть картофель (1 тыс. га), небольшую площадь (0,02 тыс. га) занимают овощи. Агроведомства Челябинской и Ульяновской областей ответили, что в их регионах «Иволга» в этом году уже не работала. Однако источник, близкий к компании, сказал, что у нее осталось 52 тыс. га в Ульяновской области, правда, засеяно было только 15 тыс. га.

«Сюкден» сохранил 21-е месте со 150,4 тыс. га посевов. В целом в обработке было 162 тыс. га земли, из которых 11,5 тыс. га, или 7%, отведено под пары, привел данные коммерческий директор холдинга Глеб Тихомиров. «Общий земельный банк компании сейчас составляет почти 255 тыс. га, включая земли, которые принадлежат группе „Агросервис“, контрольный пакет которой был куплен у ГК „Трио“». Доля земель в собственности — примерно 41%», — сказал он. В севообороте холдинга традиционно присутствуют сахарная свекла (30% от общей посевной площади), пшеница (30%), ячмень (17%), подсолнечник (9%), кормовые агрокультуры (3%) и горох (1%). «В этом году добавилась еще соя (2%), которая на рынке АПК относится к перспективным и приоритетным агрокультурам», — рассказал Тихомиров.

22-ю позицию занял новый участник рейтинга — ГК «Светлый» из Ростовской области. По данным BEFL, у него 143 тыс. га земли, причем земельный банк существенно увеличился за прошедший год благодаря ряду сделок. Заместитель гендиректора холдинга Николай Гончаров уточнил, что сейчас у компании более 184 тыс. га земли, около 20% занимают черные пары, остальная площадь находится под посевами. Он подтверждает, что группа сильно выросла за последнее время и сейчас ее главная задача — оптимизировать работу и управленческие процессы.

«Юг Руси» занял 23-е место с оценочным показателем в 145 тыс. га. Компания не ответила на запрос, ранее она сообщала, что ее посевные площади уже давно остаются на неизменном уровне. Земельный банк холдинга, согласно BEFL, также остался прежним — 200 тыс. га.

На 24-й позиции «КДВ Агрохолдинг» (входит в структуру одного из крупнейших в стране производителей сладостей и снеков «КДВ Групп»), засеявший под урожай этого года 143,1 тыс. га. Размер пашни в холдинге составляет 152,9 тыс. га, общий земельный банк приближается к 187 тыс. га, привел данные директор компании Сергей Братушев. «Мы планируем наращивать земельный банк в Черноземье и на Кубани», — добавляет он.

Рейтинг замыкает «АгроГард», засеявший 142,4 тыс. га при неизменном земельном банке в 155 тыс. га. «Активы холдинга в ЦФО уменьшились на 4 тыс. га, но на эту же площадь увеличились сельхозугодья кубанского филиала», — делится гендиректор компании Павел Царев. Севооборот также почти не изменился, основная доля пришлась на зерновые (около 86 тыс. га озимых и яровых), соя была посеяна на 16,3 тыс. га, из которых почти 14,5 тыс. — в регионах Центра. Подсолнечнику отведено 11,7 тыс. га в ЦФО и свыше 5 тыс. га в Краснодарском крае. «В регионах, где мы производим сахарную свеклу, на нее ежегодно приходится примерно 10% площадей: более 6 тыс. га в Краснодарском крае и около 2 тыс. га в Липецкой области», — комментирует Царев.

Как получают землюПерераспределение сельхозземель возможно не только за счет сделок между крупными игроками, как считают некоторые эксперты. Например, по словам управляющего партнера юридической группы «Ратум» Ольги Романовой, в России все еще остается много сельхозземли в долевой собственности, которая не выкуплена на единого собственника. Ее количество зависит от региона и присутствия там крупных холдингов. При этом молодые люди, владеющие паями, в отличие от старшего поколения, не спешат продавать свои участки, поскольку понимают, что это пожизненный дополнительный доход. «Поэтому, если есть несколько паев, часть они могут продать, а часть сдавать в аренду, тем более что ставки по ней сейчас повышаются», — говорит Романова.

Также, что бы ни говорили, но работает процедура изъятия и продажи на торгах неиспользуемых земель сельхозназначения, однако здесь тоже многое зависит от политики региона, продолжает она. Например, в Белгородской области в этом плане очень высокий уровень контроля, процедура прописана на уровне местного законодательства. Правда, при перераспределении активов таким образом может возникать коррупционная составляющая и другие неприятные моменты, когда землю забирают у небольших предприятий, признает Романова.

Кроме того, продолжаются судебные споры за земли, которые фермеры получали в начале 1990-х, но не оформили должным образом. «Если участок не был поставлен на кадастровый учет и легализован, может оказаться, что его занял и оформил на себя какой-то агрохолдинг, и в этом случае наследникам для восстановления своих прав придется поднимать архивные документы, картографические материалы и в суде доказывать, что агрохолдинг не имел права регистрировать на себя эту землю», — комментирует Романова.

Еще одна категория — перераспределение земель банкротящихся предприятий, и здесь появился новый нюанс. «Сейчас банкротится много средних и больших хозяйств, у которых были заключены договоры аренды муниципальной и федеральной земли, с владельцами земельных долей, что-то было в собственности. Некоторые компании незадолго до банкротства продают земли и переуступают другим предприятиям права аренды. Но банкротное законодательство ужесточилось: идет активное привлечение руководителей к субсидиарной ответственности и признание сделок недействительными, — рассказывает Романова. — Если раньше могли отменить сделки, проведенные в течение года до банкротства, то сейчас срок увеличился до трех лет». То есть, компания или фермер может выкупить право аренды, работать на земле, а в один прекрасный момент приходит конкурсный управляющий и говорит, что сделка может быть признана недействительной, эта земля может быть передана в конкурсную массу, и вы можете приобрести ее на торгах, но это не гарантировано. «Раньше таких случаев было меньше, сейчас же у меня в практике немало подобных дел», — добавляет Романова.

Хороших земель на рынке все меньше

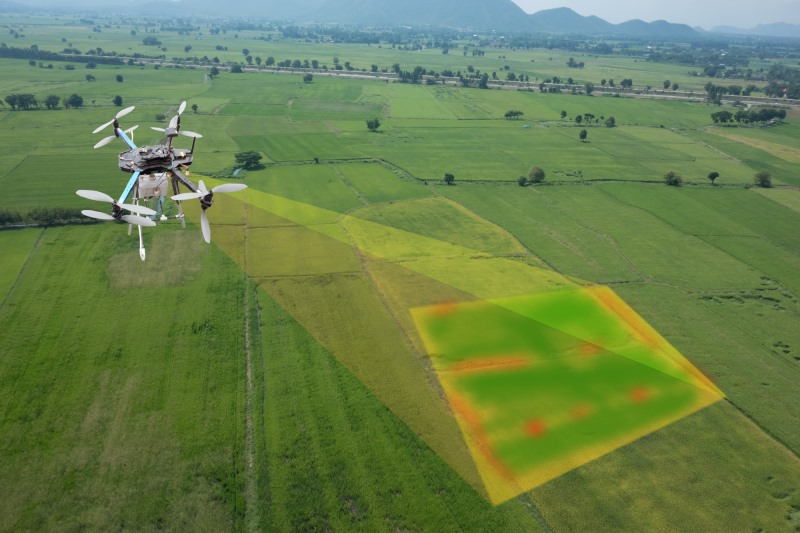

По словам директора департамента корпоративных финансов инвесткомпании «Атон» Ивана Николаева, топ-17 крупнейших латифундистов за последний год увеличили свои земельные банки в сумме примерно на 600 тыс. га, или 9%, причем почти половина этого прироста пришлась на «Мираторг», у которого много пастбищ. Растениеводческие же компании расширяются менее активно, кто-то даже сокращает площади. «Если убрать из общего среднего прироста „Мираторг“, то динамика будет на уровне плюс 4% — это не столь существенно», — оценивает Николаев. Медианный показатель размера земельного банка крупных игроков составляет 400 тыс. га, и, по мнению эксперта, именно вокруг этого уровня будут концентрироваться компании. Темп роста земельных банков основных агрохолдингов в последний год невелик, соглашается менеджер направления стратегии управления капиталом и исследования рынков компании EY Максим Никиточкин. «Первоначальное накопление земельных активов произошло, рынок постепенно входит в новую фазу: увеличение эффективности используемых земель с помощью внедрения цифровых технологий», — говорит он.

Расширение земельного банка связано исключительно с планами агрохолдингов по развитию бизнеса или его диверсификации. Поэтому активность определяется готовностью компании к росту (инвестициям), финансовой устойчивостью (возможностью привлекать заемные средства) и наличием подходящего предложения, рассуждает партнер практики АПК компании «НЭО Центр» Владимир Шафоростов. И по части предложения как раз есть вопросы.

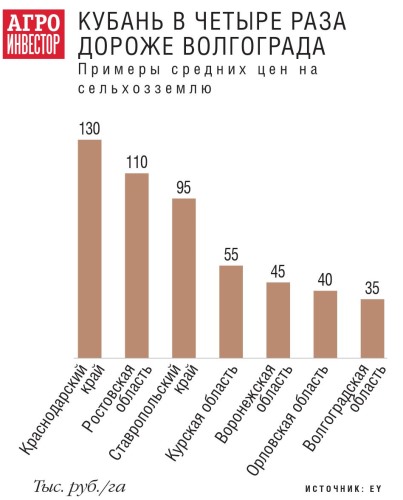

Рынок сельхозземель — это всегда рынок продавца, поскольку новой земли не производится, говорит Николаев. Самые привлекательные земли на юге страны, что в том числе связано с ориентацией региона на экспорт. Однако, например, в Краснодарском крае сельхозземля — это та инвестиция, которая всегда приносит доход, и рациональные владельцы не станут ее продавать без особой мотивации — только за очень большие деньги. «В других регионах своя ситуация, у нас по сути разные сельские хозяйства. Если на Юге одно, то в Сибири — совершенно другое: другой климат, другие экспортные возможности, другая экономика — все другое. А государство смотрит на сибирских аграриев так же, как на кубанских, не очень понимая их разницу ведения аробизнеса на операционном уровне», — отмечает эксперт. Земельные банки формируются в наиболее привлекательных регионах, и если динамика роста замедлилась, значит, консолидировать больше особо нечего. А по менее интересным регионам возникает много вопросов: стоит ли тратить деньги на расширение бизнеса, станет ли компания эффективнее благодаря этому, удастся ли увеличить производство, как реализовывать дополнительные объемы продукции и др., перечисляет Николаев. Активной консолидации можно ожидать в ДФО: федеральные игроки уже проявляют и будут проявлять интерес к экспорту в Китай, а значит, рано или поздно на Дальнем Востоке будут сделки, в том числе крупные, добавляет он.

Привлекательность регионов достаточно стабильная, это, прежде всего, ЮФО — за счет как более подходящего климата, так и близости к экспортным портам, вторит ему Никиточкин. «Это видно и по стоимости земель: в Краснодарском, Ставропольском краях, Ростовской области средняя цена 1 га составляет 100-130 тыс. руб., тогда как в ЦФО — в интервале 25-55 тыс. руб.», — сравнивает он. По его мнению, географическая диверсификация интересна, скорее, перерабатывающим предприятиям, чтобы быть ближе к конечному потребителю или успешнее конкурировать за сырьевые ресурсы, нежели растениеводам. Раздробленность растениеводческих активов ведет к сложностям в управлении ими, увеличению логистических и инвестиционных затрат, поясняет эксперт.

Поскольку предложение и доступность земель на Юге и в Черноземье ограничены, инвестиционный интерес смещается в сторону ЦФО (Рязанская, Тульская, Тверская, Брянская, Смоленская области) и Поволжья — это связано с проектами в молочном животноводстве, овощеводстве открытого грунта, льняной промышленности, масложировом бизнесе, рассказывает Шафоростов. Также идет, пусть и не слишком активно, расширение земельного банка компаний в Сибирском федеральном округе, что связано с планами в молочном животноводстве. Никиточкин тоже думает, что часть сделок с землей будет следовать за реализацией инвестиционных проектов в молочной отрасли, поскольку земля нужна для выращивания кормов. Также увеличению числа сделок с землей может способствовать значительное ухудшение ценовой конъюнктуры на основные растениеводческие позиции. В результате мелкие игроки могут обанкротиться и либо потерять землю как залог в банке, либо продать ее более крупным компаниям, считает он. «Особняком стоит ситуация со значительными земельными активами агрохолдингов санируемых банков, например „РостАгро“, — продолжает Никиточкин. — Банк „Траст“ не скрывает, что в его планах оздоровить доставшиеся ему активы и через несколько лет продать, поэтому в среднесрочной перспективе возможны достаточно крупные сделки с землей».

Шафоростов тоже думает, что в перспективе двух-трех лет проблемные активы ряда банков могут стать объектом интереса агрохолдингов, и это касается не только территории России, но и стран СНГ. «Такие сложные активы есть в Казахстане. Украина объявила о приватизации государственной собственности, в том числе сельскохозяйственных земель, и это может сместить фокус внимания инвесторов», — предполагает он. В ключевых регионах России кроме покупки проблемных активов заметные сделки возможны между крупными игроками, добавляет эксперт.

Николаев приводит пример «Иволги-Холдинга»: компания собрала очень много активов, но плохо управлялась, и когда начались проблемы с финансированием, фактически перестала существовать. «Продажа «Агро-Инвеста» также была вынужденной, шведская Black Earth Farming искала хоть какой-то выход из этой удивительной инвестиции, которая принесла миноритариям убыток в 10% годовых. Компанию нужно было продавать, иначе масштаб бедствия мог быть бесконечным», — продолжает он. Ближайшим кандидатом, который рискует повторить их судьбу, Николаев называет «ЭкоНиву». За прошедшие два года она увеличила земельный банк примерно вдвое, землю нужно обрабатывать, приобретать технику. А у компании и так достаточно высокий уровень долговой нагрузки, при этом она в том числе финансируется за счет еврооблигаций, что дорого (в сравнении с субсидируемыми кредитами) и несет дополнительный валютный риск. «В случае с «ЭкоНивой» структура финансирования несколько более агрессивной, чем этого можно ожидать: высокие показатели долга, деноминированного в валюте, не хеджируются натуральным образом. У меня нет информации о том, хеджирует ли валютные риски компания», — резюмирует эксперт.

Темп роста земельных банков замедлился

Фото: «Легион-Медиа»

Выше доходность — лучше технологии

По оценке Айрата Хайруллина, уровень агротехнологий в последние годы существенно вырос. Мировые цены на зерно были относительно высокими, а спрос на него — стабильным. При этом Россия увеличила логистические мощности, так что хранение и экспорт зерна перестали быть «узким горлышком», как это было ранее. В результате аграрии могли работать безубыточно и инвестировать в растениеводство, в том числе в совершенствование технологий.

2015-2018 годы были золотыми для отрасли растениеводства благодаря высокой доходности, считает гендиректор компании «Щелково Агрохим» Салис Каракотов. Многие лидеры рынка воспользовались благоприятной конъюнктурой агрорынков и инвестировали в технологическое развитие, в частности стал популярным спутниковый мониторинг полей, многим удалось унифицировать технологии применительно к каждой агрокультуре, четко следить за соблюдением всех операций. «У крупных компаний существенно возросла управляемость, технологическая и финансовая дисциплина, — оценивает он. — Это очевидные вещи, которые позволяют им расти». Среди наиболее эффективных холдингов с точки зрения доходности и выручки с гектара Каракотов называет «Русагро», «Продимекс», «Агрокомплкс» им. Н. Ткачева, «Мираторг», «Черкизово».

В этом году динамика роста потребления удобрений и средств защиты растений затормозилась, продолжает Каракотов. Если с 2015 по 2018 потребление СЗР в физическом выражении увеличивалось примерно на 10%, то в этом году прирост потребления СЗР близок к нулю. «В этом отношении показатели рынка СЗР более объективны, потому что удобрения никогда не показывали стабильного ежегодного роста, а рынок СЗР, по нашим данным, с 2015 по 2018 год увеличился примерно на 80%, — сравнивает он. — Замедление роста может быть связано либо с насыщением рынка, либо с тем, что аграрии не видят возможностей для инвестирования в растениеводство из-за падения цен на продукцию, особенно на сахарную свеклу, сою и подсолнечник». Доходность в растениеводстве уменьшилась, тогда как затраты на производство повышаются, как результат — инвестиции в сектор, в том числе в совершенствование агротехнологий, в этом году точно не будут больше, чем в прошлом, резюмирует Каракотов.

Размер имеет значение

Некоторые компании из рейтинга признают, что хотели бы еще увеличить земельный банк и посевные площади, но возможности для роста часто ограничены. «Сегодня купить хорошую, качественную, плодородную землю уже проблематично. На земельном рынке спрос превышает предложение, — говорит Глеб Тихомиров. — Наиболее привлекательными остаются земли в регионах нашего присутствия: Липецкая, Тамбовская области и Краснодарский край». «Сюкден» в перспективе предполагает постепенное увеличение как земельного банка, так и посевных площадей — оно будет зависеть от наличия на рынке земли к продаже, цен на нее, процессов банкротств предприятий, их слияний и поглощений, экономической ситуации в стране и других факторов, перечисляет топ-менеджер.

Холдингу «Био-Тон» интересны земли в регионах его присутствия, так как это позволяет более эффективно загрузить уже созданную инфраструктуру. «Для расширения географии мы смотрим компактно расположенные земельные активы площадью от 20 тыс. га, обеспеченные базовым набором объектов материально-технического обеспечения и хранения готовой продукции, — добавляет Ирина Логачева. — Как регион, например, интересен Дальний Восток для организации производства масличных. Мы изучаем сценарии и возможности производства там».

У «АгроГарда» тоже есть планы по расширению в регионах присутствия, но их выполнение зависит от наличия интересных предложений с точки зрения качества и цены. «Приобрести подходящий участок по адекватной цене сейчас сложно, — делится Павел Царев. — Динамика развития АПК подстегивает спрос на землю, а землевладельцы не спешат расставаться с качественными активами. Поэтому цены на землю стабильно держатся на высоком уровне и имеют тенденцию к росту».

В Краснодарском крае расти сложно, поскольку свободных земель нет, однако концерн «Покровский» считает, что в регионе еще можно развиваться, поэтому пока не планирует географическую диверсификацию бизнеса. «К тому же мы не гонимся за количеством, в первую очередь для нас важно качество земель. Лучше иметь 250 тыс. га, но самой лучшей в стране земли, на которой можно получать высокую урожайность агрокультур, чем большой банк земли сомнительного качества», — уверен Станислав Кашуба.

Земля на юге пользуется стабильным спросом, за нее идет колоссальная конкурентная борьба. «Это одни из лучших земель в России, и, конечно, в первую очередь именно здесь определись собственники, и больших массивов для продажи нет, — комментирует Евгений Хворостина. — Рост возможен, только если кто-то банкротится и уходит, либо за счет перепродажи активов». По его словам, у «Агрокомплекса» нет планов агрессивного расширения земельного банка, тем не менее холдинг смотрит на рынок и готов покупать новые хозяйства, если будут попадаться хорошие с точки зрения экономики варианты. Однако удаленные от юга регионы компанию не интересуют, например, в этом году она продала ферму «ЭкоНиве» в Ленинградской области — в том числе для оптимизации бизнеса. При этом Хворостина не считает, что большой земельный банк может быть проблемой по части управляемости и контроля. «Не вижу проблем при нашей системе иметь и 1 млн га и 1,5 млн га, вопрос в экономике, целесообразности и возможностях», — подчеркивает он.

Президент «ЭкоНивы» Штефан Дюрр в конце прошлого года рассказывал «Агроинвестору», что у компании есть планы собрать земельный банк в 1 млн га, что связано со стратегией развития молочного направления. Сергей Ляшко уточняет, что лимита нет: 1 млн га или 1,25 млн га — это зависит от конъюнктуры и предложения на рынке. Например, купить землю в Воронежской или Курской областях сложнее, чем в Сибири, Башкирии или Оренбургской области. Правда, качество и вовлеченность земель в оборот в Черноземье, конечно, выше, поэтому не приходится тратить много времени и средств на ее введение в работу, рассуждает он. «Мы растем и планируем расти дальше, до какого этапа — не знаем, но на достигнутом не намерены останавливаться, — делится Ляшко. — В том числе не исключаем выхода в новые регионы, если появятся интересные варианты, например, сейчас рассматриваем Самарскую область, ранее в этом году зашли в Ленинградскую. Хотя все те 10 лет, что я работаю в компании, слышу, что новые регионы больше не рассматриваем». Однако наращивание земельного банка — не самоцель, уточняет он. Участки приобретаются с таким расчетом, чтобы можно было грамотно выстроить производственный и логистический процессы, эффективно управлять предприятием.

Николай Гончаров из ГК «Светлый» считает, что оптимально иметь максимум 200 тыс. га. «Не знаю, как другие агрохолдинги собирают до 1 млн га и управляют, нам это видится из серии очевидного невероятного, поэтому мы не планируем расширяться дальше, — комментирует он. — Очень сложно управлять не гектарами, а людьми: человеческий фактор играет большую роль. Видимо, у крупных холдингов есть ответственные менеджеры, у нас же пока проблемы с кадрами на всех уровнях. Когда у тебя 10 тыс. га — директор сам себе служба безопасности, контроля и всего прочего, а чем больше холдинг — тем шире штат, притом что КПД работы многочисленных подразделений иногда вызывает сомнения». Кадровая политика — одно из ключевых направлений, на котором сосредоточена работа компании, подтверждает Ляшко. «Мы стараемся идти вперед и готовить кадры заранее. Организуем свои классы в школах, институтах, ведем обучение в компании, — рассказывает он. — В первую очередь, готовим с избытком специалистов, чтобы хватало и на новые проекты».

Даже когда в компании хороший менеджмент, собственник все равно должен контролировать бизнес, а это невозможно делать сидя в офисе, уверен Айрат Хайруллин. «Чтобы эффективно управлять земельным банком, нужно на каждом поле бывать хотя бы раз в две недели, — считает он. — Лично я летаю на вертолете, поэтому могу бывать на каждом поле раз в неделю: смотрю, как люди работают, общаюсь с ними. На машине объехать территорию в 300 тыс. га нереально, поэтому «КВ Агро» не наращивает площади, даже имея такие возможности: в слишком больших компаниях теряется управляемость». По его словам, нужно повышать эффективность работы с имеющейся пашней, а не гнаться за объемами и создавать монополистов. Впрочем, есть и такие компании, которые плохо управляют даже 30 тыс. га, добавляет он.

Эффективность управления земельным банком зависит в большей степени от географии/фрагментации банка, чем от его размера, комментирует Никиточкин. А также от используемых технологий и менеджмента: когда они недостаточно хороши, то и 20 тыс. га управляются неэффективно. «Средние по величине агрохолдинги могут эффективно управлять 100-200 тыс. га, крупные — до 300 тыс. га, самые крупные — около 1 млн га, — оценивает он. — При очень больших масштабах вопрос не только в эффективном управлении, но и в возможности реализовать значительные объемы сельхозпродукции по приемлемым ценам».

Земля почти не дорожает

По мнению Максима Никиточкина из EY, сейчас инвестиционного приобретения земли в России почти нет. Стоимость земли существенно не растет, при этом ее покупка — это очень часто слишком трудный процесс, поскольку участки находятся в различных формах собственности (в том числе паи, аренда) и/или идут с обременениями в виде долгов и имущества. Хорошие «чистые» земли в основном используются по прямому назначению — для выращивания агрокультур, говорит он. «В сравнении с другими странами земли сельхозназначения в России недооценены, поэтому есть резерв роста цены. Однако этот резерв существует давно и до сих пор не использован в значимой мере», — обращает внимание он. Никиточкин считает, что в среднесрочной перспективе земля может дорожать в пределах 1-3% в год. Стоимость будет зависеть от двух основных факторов: ценовая конъюнктура на основные растениеводческие позиции (зерновые, масличные) и объем господдержки. «Если последняя уменьшится, то спрос на землю, вероятнее, снизится, что может привести к стагнации цен», — предполагает эксперт.

Источник: agroinvestor.ru